來源:智東西(zhidxcom)

日前據市場研究機構Counterpoint發布的研究報告顯示,2018年上半年中國智能手機銷量同比下滑10%。然而,這邊國內市場逐漸在用戶完成智能機更新換代趨于飽和增長乏力之時,印度市場卻捷報頻傳,市場總銷量同比上漲30%。

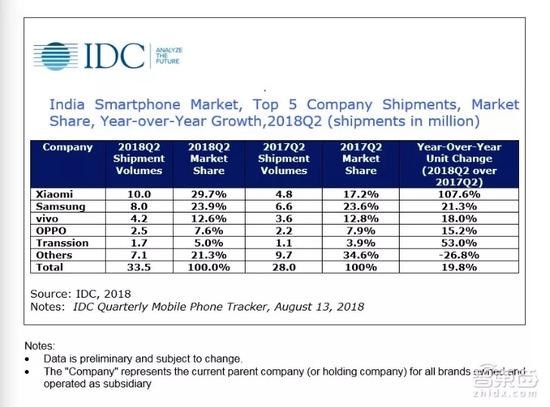

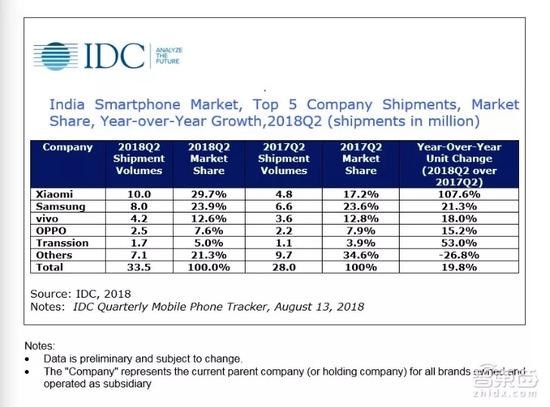

據國際數據公司IDC數據顯示,今年第二季度,華為、小米、OPPO和vivo四大中國一線品牌銷量超1600萬臺,占據印度市場份額54.9%,與此同時蘋果2018年上半年在印度銷售的手機則不到100萬部。

近年來,隨著印度人口的逐漸增多和經濟的發展,對智能機的需求也在與日俱增。因此,中國的手機廠商們早就將目光盯在印度這一新興的肥肉市場上。除以上幾家外,聯想、魅族、金立、酷派等國產品牌也紛紛加入到印度市場的爭奪戰中。

智東西與業內人士進行了深入交流,發現印度市場對于中國手機廠商具有重要的戰略意義,然而卻存在著政策限制、用戶需求差異大、市場渠道不成熟等多方面困難。同時,我們也發現了這些中國玩家已形成五大派別,在印度市場各有各的獨特玩法。

印度市場的重要戰略地位

1、印度市場特點:

作為面向終端消費者的手機,出貨量是一個重要的市場指標。印度以人口基數大、滲透率低、市場規模大,成為了新興的智能機市場。目前印度人口總數達13.39億,僅次于中國的13.83億。其次,據2017年數據顯示,印度的智能機滲透率較低僅22%,而中國智能機的滲透率約96%。也就是說印度未使用智能機的人口數高達10億之多,這將是一個非常大的有待發掘的肥肉市場。

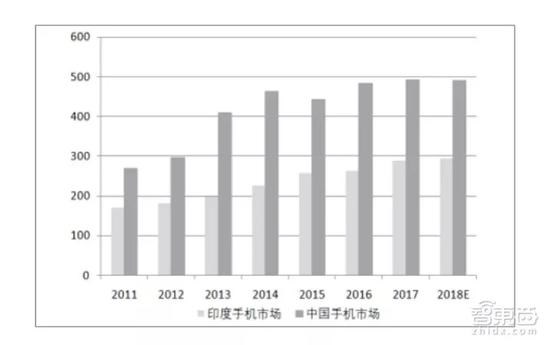

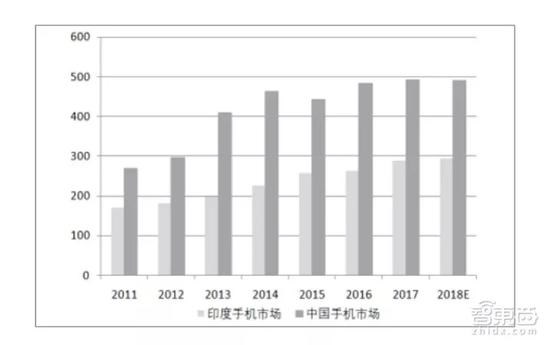

▲中國與印度手機市場出貨量比對圖(圖片資料來源:東吳證券研究所)

此外,在出貨量方面,印度智能機的出貨量僅為中國市場的四分之一。印度手機市場目前的出貨量不到3億,而中國手機市場年出貨量穩定在5億左右,存在著約2億的出貨差。也就是說印度市場每年還存在著2億多的市場機會。

然而,GfK中國通訊事業部研究總監金瑞兆告訴智東西,印度屬于兩極分化的市場,結構呈兩端多中間少的沙漏型,而中國市場則是兩端少中間多的橄欖型。因此,印度市場是一個以低端為主的市場,更適合手機廠商走量。

2、印度市場分布情況:

蓬勃生長的印度市場也成為了全球手機廠商布局的陣地。目前,三星、蘋果、華為、小米、OPPO、vivo等都在積極開拓印度市場。由于處在智能機的普及階段,印度市場現在的排位充滿了變數,處于不斷刷新中。其中,三星和小米在第一名的位置上你追我趕,OPPO和vivo在第三和第四名上則咬的非常緊。

據研機構IDC數據顯示,今年第二季度,印度智能機市場格局為:小米29.7%市場份額位列第一,三星以23.9%位居第二,vivo排在第三為12.6%,OPPO占比7.6%,傳音(Transsion)以5.0%位列第五。其中,除三星外,其他均為中國手機廠商。

3、印度市場的戰略意義:

中國廠商為何在印度市場競爭的如此交迫?

首先,從人口上看,印度與中國人口數量相當,蘊含著絕大市場機會,雖大部分是低端市場,但更適合以成本優勢沖量。從發展階段上看,印度目前的發展階段類似于4、5年前的國內手機市場,正處于智能機普及階段,市場潛力巨大。可以說,印度市場和中國市場存在著一定的相似性,因此為中國手機廠商進軍印度提供了一定的參考。

其次,目前,全球手機廠商前五的排位雖暫時穩定,但新興的年出貨量達5億級別的市場,將會成為影響廠商全球排位的關鍵因素。可以說,拿下印度市場將意味著將會改變全球手機行業TOP 5的格局。

印度市場打什么?

特殊市場需要特殊手段,中國手機廠商在印度市場競爭日益激烈,每年有2億多市場缺口的印度市場,玩家們將會遇到哪些困難呢?

BCI通訊研究副總經理孫琦認為,玩家們在印度市場將會遇到四大挑戰。

首先是市場需求問題,印度市場處于智能手機初級階段,需要價格更便宜的入門級的智能手機,解決的是有沒有的問題。而這與目前中國市場對高端機、追求設計和服務是不一樣的。

二是政策環境,從政府的角度講,印度本土化手機要求高。去年7月莫迪政府上線了全新的GST(Goods and Service Tax),全新的GST規定,進口至印度國內的手機整機,除了要交10%的基本關稅,還要交35%-40%的增值稅。而對于那些在印度國內生產的手機,只需要繳納12%的增值稅即可。

在此情形下,小米、OPPO、vivo、聯想等都紛紛在印度投資建廠。然而,孫琦認為,廠商們紛紛選擇在印度本土建廠,本來是為了降低關稅壓力,降低成本。但從彼此間的競爭來看,在大家走向統一的選擇后,彼此間的成本差異將會縮短。

三是消費者對品牌認知的角度。目前,印度用戶對三星、蘋果等國際品牌的認知度較高,但對中國品牌認知度較低,對各品牌彼此間的差異認知也并不高。

四是在渠道布局上,玩家們需要更加開放和細致。由于印度各邦之間較為分散、獨立,使得印度在物流方面存在較大難度。因此,孫琦認為,手機廠商在印度布局,還需在渠道本土化上因地制宜,促進印度市場渠道成熟。

五大門派玩家的玩法和套路

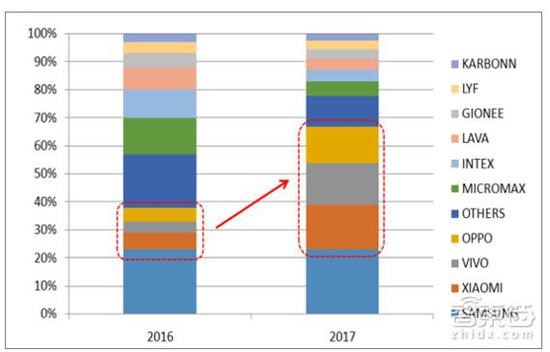

從2011年開始,全球的手機廠商都瞄準了印度這一新興市場。在經歷了初期的試探和摸索后,中國手機公司與印度本土公司、三星、蘋果進行了一輪激烈的絕殺。如今,印度手機市場已經全面進入了中國手機廠商競爭階段。

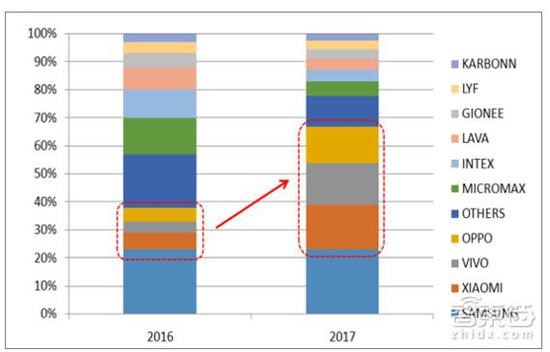

通信世界副主編黃海峰認為,中國手機廠商在印度市場的玩法略有差異。小米采用本地建廠、以成本在市場上沖量;OPPO和vivo則是借鑒了國內市場的打法,走公開的大規模線下布局路線;華為則先進行渠道的布局,打通渠道商和代理商;傳音則是將在非洲市場的成功經驗復制到印度市場,以解決部分用戶從無到有的需求為主。

▲2016-2017年中國手機廠商在印度的市場份額變化(圖片資料來源:東吳證券研究所)

1、小米

今年二季度,小米以29.7%的市場份額超越三星成為在印度市場份額最高的手機廠商,而完成對1995年就進入印度市場的三星的追趕,小米用了4年時間。小米于2014年7月進入印度市場,在進入印度市場后,小米就在做印度本土化的布局。

首先是任命印度人馬努·杰恩為小米印度分公司的總經理。同時,剛一進入印度,小米就在當地設立了6家工廠,免去了莫迪政府對整機關稅的要求。2015年小米啟動“印度制造”計劃,計劃小米在印度售賣的手機95%以上都是在印度本地制造的。

在產品方面,小米主要憑借紅米系列主攻印度的中低端市場。在2017年印度智能機市場TOP 10機型中小米的紅米Note4和紅米4是最印度市場銷量最高的兩款產品。

此外,小米為貼合印度手機用戶的需求,設計了獨特的印度版操作系統、增設了印度鐵路一卡通等功能。同時,為優化使用效果,小米特制了適應當地氣候的手機充電器和鍍膜,并且為了滿足印度用戶觀看手機視頻的需求,設計了卡槽“2+1”即兩個通信卡和一個儲存卡的結構。

在營銷方面,小米也砸下了重金,2015年小米為了迎合印度手機用戶習慣通過報紙來獲取信息的方式,花費了30多萬美元買下了印度歷史最為悠久的英文報紙《印度時報》的頭版做廣告宣傳。

2、OPPO和vivo

藍綠兄弟OPPO和vivo也是在2014年進入到印度市場的。從2015年8月起,OPPO和vivo開始加重在印度布局的籌碼。

首先,在市場方面,OPPO和vivo沿用了國內的模式,在線下大規模開店。由于印度經濟發展水平較國內水平要低,因此OV有機會從印度的德里、馬邦、古吉拉特等將對發達的一二線城市突進,并派遣國內的省級代理合作伙伴入駐每個城市,在核心城市周邊的城鎮、鄉村等地方建立服務中心,滿足印度零售商的需求。

同時,在本土化上,OPPO和vivo都選擇在印度建立工廠,以此降低關稅,提升產品競爭力。vivo在發展期間,在印度周邊小城鎮和農村地區都設立了眾多配套服務中心,還實現了與印度零售商的無縫對接服務。據悉,vivo和OPPO在印度投入高達約合人民幣23.6億的營銷費用。

在產品方面,OPPO和vivo在進行多元化的品牌戰略。今年5月1日,OPPO在印度正式推出子品牌Realme,由OPPO海外事業部負責人李炳忠掌舵。一個月后,該品牌獨立成為深圳市銳爾覓移動通信有限公司,但股權仍屬OPPO所有。日前,Realme已宣布將在亞馬遜印度上獨家銷售,面向印度中低端手機市場,售價在950-1400元之間。

此外,與OPPO出身同門的一加,也在印度市場做的風生水起。一加在印度市場主要迎戰高端市場的三星。市場調研機構Counterpoint Research發布的2018年第二季度印度智能手機市場研究報告顯示,一加在印度2018年Q2季度3萬盧比以上價位段(約合3000人民幣以上)高端手機市場占有率第一,占比40%(其中一加5T占比10%,一加6占比30%)。近日,一加也宣布將持續擴大在印度零售店業務,計劃到2018下半年在印度擁有10家零售店。

3、華為

根據美國市場研究機構IDC的統計,華為公司目前已經超過了蘋果,成為僅次于三星的全球第二大手機廠商。此前,華為方面也稱今年將海外智能機市場作為一個重點發力的方向。在印度市場上,華為也提出了希望在2019年在印度市場份額占到10%,未來沖到市場分額前三的愿景。

不過,由于華為最近兩年的戰略核心是走高中端市場定位,在消費者業務上更多強調利潤,因此其主力布局在了國內和歐美市場。而印度市場的用戶消費特征和產品都偏向于中低端,因此華為在印度布局上主要以榮耀產品進行布局。今年8月初,華為宣布最新機型Nova 3i正式登陸印度市場,此外,榮耀10、榮耀V10和榮耀7A/7C等機型也都登陸了印度市場。

近日,華為高管表示,華為將在印度城市設立100家專賣店。此外,憑借在通訊設備上的優勢,華為正聯合印度通訊運營商建設5G網絡,這也為華為手機進駐印度市場提供了保障。

4、傳音

隨著2017年國產手機出貨量的公布,傳音這家不在中國賣手機的中國手機廠商在業內竄紅。傳音控股2006年7月成立于香港,據IDC的數據顯示,在全球手機銷量上傳音排名第四,位列三星、蘋果和華為之后,是全球主要手機供應商之一。目前,傳音旗下擁有TECNO、itel、Infinix三個手機品牌,主攻非洲市場。

2016年傳音開始進入印度市場,目前在印度市場占有率達5%,位列第五。此外,傳音開始向東南亞,中東和拉丁美洲地區擴張。雖然傳音在國內并不知名,但在非洲部分國家傳音占據了40%的市場份額,2016年傳音手機出貨量超8000萬部。非洲的成功,可以幫助傳音在印度等低收入人群市場積累經驗。

在產品方面,傳音會針對用戶群進行精準的分析,以用戶需求進行產品設計。比如在非洲市場,傳音研發團隊專門針對非洲人的膚色和面部特征,開發出了用牙齒和眼睛來定位臉部的技術,并推出了非洲版的美顏和濾鏡。

同時,由于非洲晚上大部分地方是沒有路燈的,傳音在手機上加入大功率的手電筒,以提升手電筒的亮度;針對部分地區電力供應問題,配備超大容量的電池;增大揚聲器功率并附贈頭戴式耳機;針對非洲市場,推出了雙卡雙待,三卡三待和四卡四待手機。

5、其他品牌

除以上提到的國產手機的幾大玩家外,還有更多的國產廠商想加入到了印度市場的爭奪戰中,如聯想、魅族、金立、酷派等,這些品牌企圖通過印度市場重新建立秩序。

日前,魅族宣布今年的新品魅藍Note 2將在8月在印度上市,酷派也宣布其旗下Cool Play 6新品即將登陸印度。而作為最早一批進入印度市場的金立,雖曾在2013年在印度創造了市場份額5%的成績,但在今年6月,印度媒體稱印度本土手機品牌商Karbonn Mobile收購了金立。有傳言稱金立投入60億廣告費用用于明星娛樂營銷拖垮了金立。

誰會是最后贏家?

無可否認的是,目前的印度智能機市場已經成為了中國手機廠商比拼的第二戰場。其中華為、小米、OPPO和vivo都是在中國市場從3G升級到4G時代撕殺出來的大玩家。而目前,印度市場也正處于5年前中國市場群雄混戰的時期。不過,需要注意的是,印度市場有其獨特的政策環境、用戶需求和營銷渠道,因此需要玩家們區別對待、也需要更謹慎布局。

類比于中國市場,從總體上看,印度市場將會經歷以下兩個階段:

第一個階段是智能機普及期。中國的智能機普及是憑借運營商補貼,才得以快速鋪開的。而印度市場則不同,中國廠商在印度獲得運營商補貼可能非常低,印度用戶對品牌的忠實度并不高。因此,印度市場的普及,必須以比拼性價比為手段,因此在智能機普及期,中低端機必不可少,也需要更多的中低端產品來豐富市場。

第二個階段是市場成熟期。目前中國的智能機市場就進入了市場成熟期,產品層次也包含了高、中、底檔等不同層次產品。在產品方面,用戶對智能機的需求更強調服務和內容,對產品AI化、本土化、質量和品牌的要求都會提高。其中,本土化和品牌優勢將成為用戶黏性增長的關鍵因素。

綜合看來,目前印度市場尚處于智能機普及的初期階段,玩家排位還不穩定,市場格局也尚未形成,變數頗大。不過,要想啃下印度市場這根大肉骨頭,玩家們還需在本體化上多做努力,產品設計多貼合用戶需求、產品代際更符合現階段市場的實際情況。

現階段的印度市場還充滿變數,需要玩家們較高、更長期的投入來刺激需求。因此,只有綜合實力強、本土化更完善的企業,才有可能成為最后贏家。

需要注意的是,回想一下中國市場情況,曾經中國本土手機品牌孱弱,三星手機一度稱霸中國市場。但后來中國各大手機品牌陸續崛起,開始壓制忽視本土化的三星,以至于2017年第四季度三星在中國智能手機市場的份額從五年前的20%跌到了0.8%。因此,中國手機進攻印度也要提防走上三星的老路,警惕印度本土品牌崛起后對市場的沖擊。

結語:中國通信行業集體出海第一戰

在中國智能機更顯換代潮已逐漸退卻,市場增長逐漸放緩的時期,擁有龐大人口基數、較低的產品滲透率的印度已然成為全球智能手機行業的一個新的重要戰場。

在經歷了中國從功能機向智能機成功換代之后,中國的手機廠商在技術實力、資本實力上都具有了較強的國際競爭優勢。以華為、小米、OPPO和vivo為代表的中國手機廠商,在印度打響了中國通信行業集體出海的第一戰,不得不說是中國通信行業整體實力增強的表現。